- HOME

- 創業・会社設立

創業・会社設立

こんなお悩みありませんか?

- 近々起業予定だけれど、税金や会計などは全然分からない

- 起業はしたけれど、今の会計処理で良いのか不安(税金の過払いや脱税、税務調査など)

- 個人事業と法人、どちらにした方が良いのか悩んでいる

- 会社を作る際にどんなことに注意すべきか分からない

- 会社の資本金をいくらにすべきか分からない

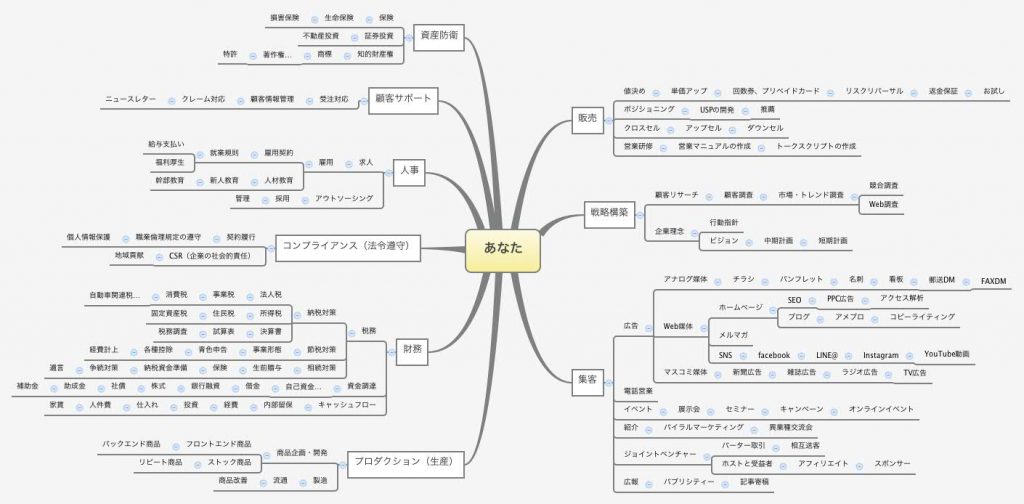

多くの起業家がこうした悩みを抱えています。それも当然です。税法は法律の中でも最も難解なものの一つだからです。ですから、もしあなたが大きな成功を夢見て起業するのであれば、会計や税務に時間を取られてはいけません。その時間と労力を本業や売上に集中すべきです。起業家であるあなたには、図のように、すべきことが山のようにあるからです。

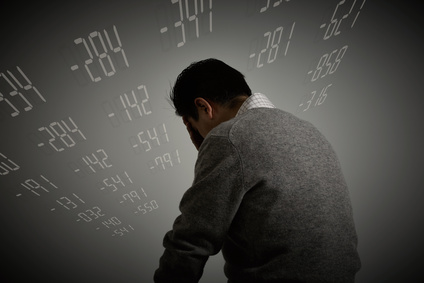

起業後3年以内に約70%が廃業!?

ところで、起業を目指すあなたに是非知って頂きたい事実があります。それは…起業後1年以内に30〜40%、3年以内に約70%、10年以内には93%が廃業しているという結果です。こうした廃業の最大の理由は売上不振です。ですが、お金の出入り(資金繰り)を十分管理できていなかったり、手元にお金が残る仕組みを作れていなかった為に倒産しているケースも、実は少なくないのです。

せっかく大きな夢を抱いて起業したにも関わらず、貧乏暇なし状態から抜け出せず、挙げ句の果てに廃業してしまっては、リスクを背負って起業した甲斐がありません。そうならない為にも、是非あなたには、創業時からしっかりとした仕組みを作って頂きたいのです。

赤字になりにくい、税金が少なくて済む仕組み

仕組み作りは始めが肝心です。途中でやると余計な労力がかかったり、税務上目立ち過ぎたりするからです。事業を始める前に、あなたは以下のようなことについて考える必要があります。

赤字になりにくい仕組みの作り方

仮にあなたが飲食店だったとしたら、

- どんな人をターゲットに、どれぐらいの客単価でやるのか?

- どこでやるのか(立地)? 家賃はいくらか?

- 人を何人雇うのか? 給与はいくらにするか?

- どんなこだわり、差別化をするのか?

- 廃棄ロスや原価率をどこに設定するのか?

- その上で、あなた自身はいくらの収入を得たいのか?

こうしたことを考えていくと、「だとしたら売上はこれだけ必要ですね」とか、「それが難しいのなら利益率を上げるしか無いですね」といったことが分かるようになります。

その結果、本当にこれだけの人を雇う必要があるのか?オープンキッチンにする必要があるのか?箱が小さいと一般の人は入り辛くなるのでターゲット層を絞って高単価で勝負しないと厳しい…など、予め問題点が浮き彫りになってくる為、それらを一つずつ解消していくことで、計画通り実行さえできれば確実に利益の出せる仕組みを作ることができるのです。

税金を抑える仕組みの作り方

消費税には免税制度があります。仮に売上げが900万円でも、税率8%で72万円が免除となるため、創業時の厳しい資金繰りにとっては、非常に大きなメリットとなります。ですので経営的には出来る限りこの消費税の免税期間を伸ばし、資金繰りを少しでも良くすることが大切です。

例えば、当初から売上や給与が1,000万円以上見込める会社を設立する場合、一期目の事業期間を短くして消費税の免税期間を伸ばすと、その節税額は数百万程度になることもあるのです。

こうしたことは、消費税以外にも当てはまります。

- 自宅で創業する場合、家賃や光熱費などを経費としてどこまでみていくか?

- 会社の本社を自宅にする場合、法人が自宅を借りることになるので、家賃をいくらに設定するのか? 家賃は不動産収入になって固定資産税が発生したり、経費扱いになったりするが、給料でもらう場合と比べてどちらがお得か?

- 会社の株式を誰がどれぐらい持つか?利益の出る会社だと株価はドンドン上がるため、将来何千万円、何億円の価値を持った時にどう相続するのか?(相続税絡もんでくる)

- 税務調査が入りやすい決算月や入りにくい決算月があるが、それを加味するのか?

- 会社の決算月をいつにするのか?多くの会社と同じ決算月にするより、他の月にした方が、税理士などから手厚いサポートを受けられる可能性は高い などなど

個人事業と法人のメリット・デメリット

| 個人事業 | 法人 | |

|---|---|---|

| 開業・設立手続き | カンタン (開業届けのみ、設立費用0円) |

大変 (定款作成や法人登記が必要、設立費用20~30万円程度) |

| 廃業・解散手続き | カンタン (廃業届けのみ) |

大変 (解散登記、公告などが必要、費用も発生) |

| 税金 | 節税枠小さい (赤字なら非課税、青色申告なら赤字の繰越し控除3年) |

節税枠大きい (給与所得控除、法人税は税率一定、経費の幅が広い、赤字の繰越し控除9年、家族への給与支給、交際費の取扱いなど) |

| 会計・経理 | カンタン (青色・白色の確定申告のみ) |

難しい (税理士や専門の人材が必要) |

| 対外的信用力 | 低い | 高い (大手企業や銀行などとの取引、優秀な人財の求人も比較的しやすい) |

| 責任 | 無限責任 | 有限責任 |

| 社会保険 | 従業員5人未満は加入義務なし | 強制加入 (給与30万円でも会社と個人両方で8万円程度の負担) |

| 事業年度 (決算月、納税月) |

1月1日~12月31日 決算:12月、納税:3月 |

自由に選べる 決算:任意、納税:決算日から2ヶ月以内 |

基本的には、所得(売上-経費)が1,000万円程度になるまでは、個人事業主で事業を行うことをお勧めします。会社を設立すると、設立時に費用や手間がかかるだけでなく、運営時や廃業時にも色々と費用がかかるからです。

とは言え、始めから潤沢な資金がある場合、ある程度の売上が見込める場合、大手や教育機関、官公庁との取引が主となる場合などには、最初から法人設立をした方が良いケースも多いため、やはりケースバイケースと言えます。

会社設立の際に注意すべき4つのポイント

会社を作るだけならカンタンです。難しいのは、事業を軌道に乗せ、資金繰りを良くし、永続的に十分なお金が手元に残るようにしていくことです。そしてそれをより早く実現するためには、会社の設立時からしっかりとした仕組みを作っていくことが大切です。

ここでは、その為に検討すべき4つのポイントをご紹介します。

POINT1. 会社をどうしていきたいのか?

例えば、従業員をドンドン増やして数百人規模まで大きくしたいのであれば、始めから企業理念やビジョン、マニュアル作成や経理などもしっかり行って、人を増やせる地盤作りをする必要があります。こうした場合、経理においても法人と個人を明確に分けて、自宅兼事務所のような形態は取らない方が良いでしょう。

POINT2. 決算月をいつにするのか?

繁忙期と決算期が重なると何もかもがてんやわんやになり、繁忙期なのに売上に集中できなかったり、決算作業が後回しになって節税対策が疎かになったりしがちです。ですから、売上に季節変動があるような業界の場合は、暇な時期に決算期を持って来るのも一つの手です。

また、決算月(事業年度の終了日の翌日)から2ヶ月以内に各種税金の納税が発生しますが、仕入れと納税の時期が重なると資金繰りが一気に悪くなるため、売上を回収した後に納税時期がくるよう、逆算して決算月を組む方法もお勧めです。 いずれにしても、資金繰りを少しでも良くする仕組みを作ることが一番重要です。

POINT3. 取締役や資本金をどうするか?

対外的には取締役会を設置し、資本金も多い方が信用力はあります。ですので、もし大企業との取引を目指すのであれば考慮すべきです。ですが、もし一般消費者を相手にするのであれば、役員は社長一人、資本金は事業に必要な分だけでも良いでしょう。取締役会は最低3人を集めなければ設置できないですし、意思決定に関わる人が多くなるほど、経営の舵取りは遅くなりますので。

POINT4. 株式をどう持つか?

「友人と2人で創業するので、自社株も半々で所有します」という話を時折耳にします。ですが残念ながらこの方法はあまりお勧めできません。事業が拡大するにつれ株価は値上がりしていきますが、創業者2人の会社での影響力に大きな差が生まれていたり、仲違いして1人が会社を去ったりすることもあるからです。

同じように、家族であっても下手に株式を分散させてしまうと、後継者選びや相続の際に、会社の存続さえ危ぶませてしまうほどの大問題になりかねません。

このように、会社を設立する際は、検討すべき項目がたくさんあります。単に見栄えが良いから、節税になるから、といった理由で安易に設立すると、後々色々な困りごとが出てくるものです。ですので、もし本気で会社設立をお考えの方は、まずはお気軽に川村税理士事務所までご相談下さい。